2023年10月1日からインボイス制度という新しい消費税の仕組みが導入されます。

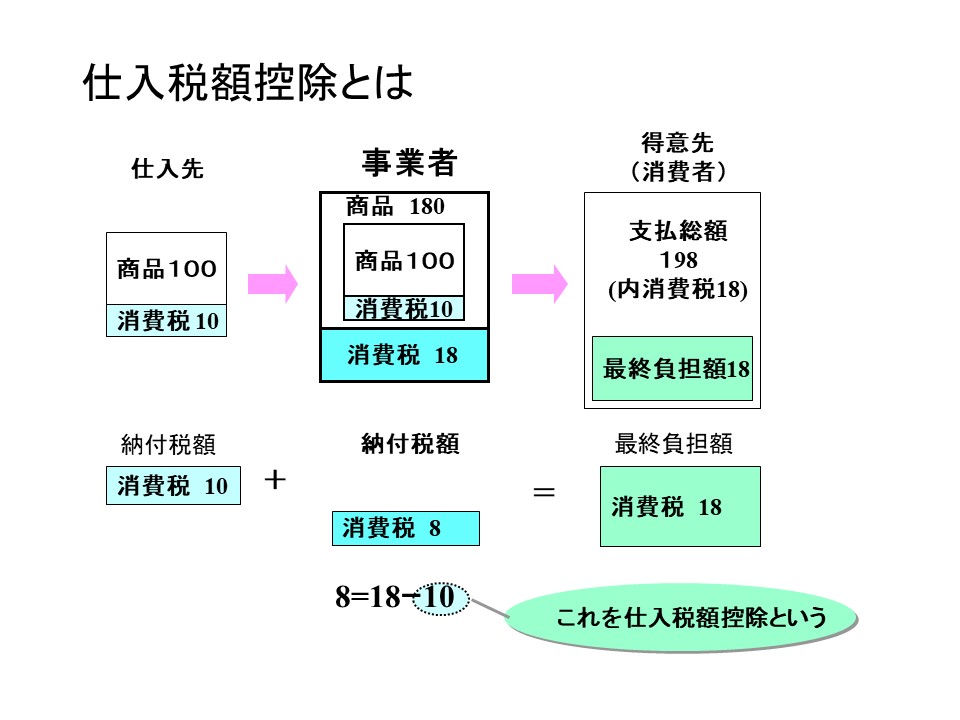

新しいインボイス制度導入による最大の変更点は、

「インボイス発行事業者以外からの仕入れについては、原則として仕入税額控除できなくなる」

ことです

(仕入税額控除については、下図を参照)

インボイスは、税務署に申請を行って「適格請求書発行事業者」として登録された事業者以外は発行できません。免税事業者のまま適格請求書発行事業者の登録はできませんので、現在、免税事業者の方がインボイスを発行するためには課税事業者を選択する必要があります。

ただし、インボイス制度導入によって免税事業者が取引から排除されることを避けるために、免税事業者からの課税仕入については仕入税額相当額の一定割合について仕入税額控除を認める経過措置が設けられています。

経過措置の適用期間と控除割合は次のとおりです。

- 2023年10月1日から2026年9月30日まで 仕入税額相当の80%控除可

- 2026年10月1日から2029年9月30日まで 仕入税額相当の50%控除可

- 2029年10月1日以降 全額仕入税額控除不可

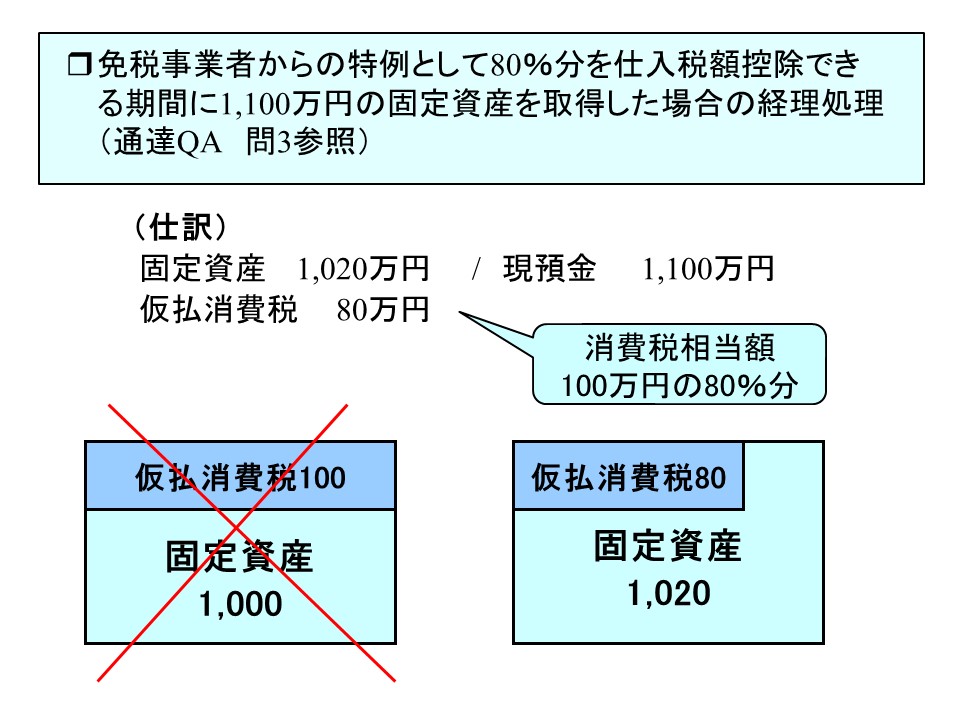

インボイス制度導入後、この経過措置の対象となる免税事業者からの仕入をどのように処理するかが悩ましい論点になります。

令和3年2月9日付でインボイス制度の導入にあわせて「消費税法等の施行に伴う法人税の取扱いについて」(以降「経理通達」)が改正され、あわせて「令和3年改正消費税経理通達Q&A」(以降「通達QA」)が公表されました。

経理通達では、「仮払消費税等」を法人税の規定に合わせて次のように定義しています。

(用語の意義)1

(13)仮払消費税等の額 課税期間中に行った課税仕入れ等に係る消法第 30 条第2項((仕入れに係る消費税額の控除)) に規定する課税仕入れ等の税額及び当該課税仕入れ等の税額に係る地方消費税の額に相当する金額(以下⒂までにおいて「課税仕入れ等に係る消費税額等」という。)をこれらに係る取引の対価の額と区分する経理をする場合における当該課税仕入れ等に係る消費税額等をいう。

仮払消費税等として認められるのは仕入税額控除の対象部分に限られます。

したがって、インボイス制度導入後、免税事業者からの仕入で、特例の対象とならない部分については仮払消費税ではなく本体価格に含まれます。

通達QAに具体的な事例が掲げられていますので、それを図解してみました。

理論的にはわかるのですが、この仕組みを会計システムに実装すると考えると憂鬱になりますねえ。

税務当局側も、こんなのシステム対応できないだろう(?)とご認識いただいているようで、通達QAのⅢ以降では、会計ソフトが対応できずに従来通り10/110で仮払消費税を計上してしまう場合の申告調整方法について解説されています。

しかし、申告調整するにしても、基になる金額はシステムで拾ってこないとわからないんですよね。

購入分が通常の経費項目ならば申告調整も不要なので、免税事業者からの在庫仕入や固定資産購入がどれだけあるかによって各社の対応は変わってくるのでしょう。

冒頭でご説明した適格請求書発行事業者の登録は今年の10月1日から始まります。

現在、免税事業者の皆さんは、自らの納税額の有利不利だけではなく、取引先の経理処理の問題も含めて適格請求書発行事業者を選択するか否かをご検討ください。

「インボイス制度導入後の免税事業者からの仕入処理(もう無理ですorz)」への 2 件のコメント

こんにちは!

教えてください。

個人事業主がインボイス制度により課税業者となり、令和5年10月に新設した法人(資本金300万)と取引をした場合、現行では新設法人は、2年間消費税の免税業者だと思いますが、この場合、自ら課税業者にならなければ、取引先とのインボイス制度での問題が起きてしまうのでしょうか?

また、新設法人には何か特例などありますでしょうか?

宜しくお願い致します。

インボイス制度導入にともなう免税事業者の対応については、下記の記事をご参照ください。

https://media.yayoi-kk.co.jp/business/14768/